年収5000万円層の節税対策。高税率を逆手に取る不動産投資と湘南エリアの優位性

年収5000万円と聞くと、余裕のある生活を想像するかもしれません。しかし、高い所得税や住民税が引かれ、実際の手取り額は半分近くになることもあります。

この記事では、年収5000万円の方が直面する税負担の現実と、ふるさと納税などの基本的な節税策から、不動産投資を活用した高度な節税の仕組みまで解説します。併せて、節税と資産形成を両立させる湘南エリアでの不動産投資についても紹介します。

【この記事のポイント】

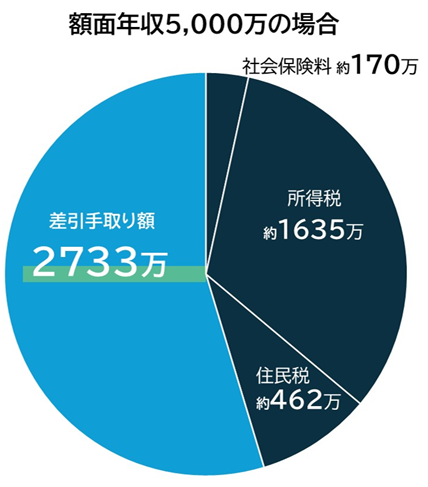

・年収5000万円の手取りは約2733万円。稼いだ額の半分近くが税金と社会保険料へ。

・最高税率55%の負担軽減には、ふるさと納税+不動産投資の「損益通算」を活用した節税策が有効。

・「築古・木造」物件の減価償却による節税と、資産価値の落ちにくいエリアの投資を組み合わせる戦略が推奨(例:湘南エリア)。

年収5000万円の可処分所得と税負担の構造

年収5000万円(独身・扶養なし)の場合、税引き後の可処分所得は約2733万円となります。額面の約45%に相当する約2267万円が、税金および社会保険料として控除される計算です。 その内訳と負担構造は以下の通りです。

| 項目 | 金額(目安) | 概要 |

|---|---|---|

| 額面年収 | 50,000,000円 | — |

| 給与所得控除 | 1,950,000円 | 会社員に認められる経費(上限額) |

| 社会保険料 | 約1,700,000円 | 健康保険・厚生年金など(ほぼ上限額) |

| 課税所得金額 | 約46,350,000円 | 年収から各種控除を引いた、税金計算の土台となる金額 |

| 所得税 | 約16,350,000円 | 国に納める税金 |

| 住民税 | 約4,620,000円 | 地方自治体に納める税金 |

| 差引手取り額 | 約27,330,000円 | 額面年収 – (社会保険料 + 所得税 + 住民税) |

※上記は各種基礎控除などを簡略化したシミュレーションです。家族構成や他の控除によって変動します。

所得税・住民税だけで約2100万円、社会保険料を含めると約2267万円に達します。 すなわち、稼働分の約45%が公租公課として流出しており、この負担が資産形成効率を大きく圧迫している現状が見て取れます。

限界税率55%の負担構造と資産効率

日本の超過累進税率において、課税所得が4000万円を超えるゾーンは最高税率が適用される領域です。 具体的には、4000万円を超過した所得部分に対し、所得税45%に加え住民税10%、合計で55%の限界税率が課されます。

これは、追加で生み出した利益の過半が公租公課として徴収されることを意味します。 このフェーズにおいては、単に額面年収を伸ばすだけでは資産形成の効率(ROI)が著しく低下します。

したがって、収入の拡大と同等以上に税負担のコントロールが重要な課題となります。

年収5000万円層の節税対策の優先順位

税率55%のゾーンに位置する高所得者にとって、一般的な節約術は資産形成への寄与度が低く、時間対効果が見合いません。 優先すべきは、高税率構造そのものを逆手に取り、流出するキャッシュを資産へと転換するインパクトの大きい財務戦略です。

【この章のポイント】

・ふるさと納税の上限額は約200万円に達する。これを使い切るだけで実質負担2000円で多大な返礼品メリットを享受できる。

・不動産投資は減価償却費により現金の支出を伴わない会計上の赤字を作り出せるため、節税の強力なツールに。

・不動産所得の赤字を給与所得と合算する損益通算を活用することで、源泉徴収された税金を取り戻すことが可能。

ふるさと納税:上限約200万円を使い切る

ふるさと納税は、高所得者にとって手軽かつ確実なリターンが見込める制度です。年収5000万円(独身・共働き)の場合、その枠は約200万円に達します。これは年収3000万円層(上限約90万円)の約2倍にあたる規模であり、活用しないと機会損失となります。

本質は2000円で返礼品が貰えることではなく、「納めるべき約200万円の税金を、任意の自治体への寄付という形で使途を選択し、対価として物品を受け取る」という資金効率の良さにあります。

[本命] 不動産投資:損益通算で給与所得を圧縮する

ふるさと納税は税金の使い道を選ぶ対策ですが、不動産投資は、納めるべき税額そのものを減らす対策です。その核心は損益通算を活用したタックスマネジメントにあります。

- 減価償却費による会計上の赤字の創出

不動産投資においては、減価償却費という現金の支出伴わない経費を計上できます。 家賃収入というインカムゲインを得ながら、帳簿上は減価償却費によって「不動産所得の赤字」を意図的に作り出すことが可能です。

- 損益通算による還付スキーム

確定申告において、不動産事業で生じた会計上の赤字は、本業の給与所得(5000万円)と相殺(損益通算)することが可能です。

例えば、減価償却により不動産所得が▲200万円となった場合、課税所得は4800万円に圧縮されます。 最高税率55%の領域においては、この会計上の赤字がダイレクトに税負担の軽減に寄与します。結果として、源泉徴収済みの税金が還付され、手元のキャッシュフローが最大化される仕組みです。

節税効果を最大化する「築古・木造」不動産投資の優位性

不動産投資での節税はいかに効率よく、かつコンプライアンスを順守した形で会計上の赤字を作り出し、高い節税効果を得るかがポイントです。そこで、年収5000万円の高所得者に選ばれているのが、「築古・木造」物件への投資です。

【この章のポイント】

・法定耐用年数を超えた築古木造物件は4年間で減価償却できる。短期間で巨額の経費(会計上の赤字)を計上可能。

・建物価格4000万円の物件なら年間1000万円の償却費を作れ、給与所得と相殺することで年間約495万円の税金還付が期待できる。

・高所得者の信用力を活かして融資(レバレッジ)を利用することで、4年間で約2000万円規模の税金圧縮が可能。

なぜ「築古・木造」が節税に強いのか?

節税のドライバーとなる減価償却費の計上期間は、構造と築年数により決定されます。 木造の法定耐用年数は22年ですが、これを経過した物件は法定耐用年数(22年)× 20% = 4年という簡便法を用いた償却期間が適用されます。

これにより、新築であれば22年かけて薄く計上する経費を、わずか4年間に圧縮して計上することが可能となります。

・新築木造(22年償却): 4000万円 ÷ 22年 = 年間償却費 約181万円

・築古木造(4年償却): 4000万円 ÷ 4年 = 年間償却費 1000万円

この、新築の約5倍という圧倒的な償却スピードが、課税所得を強力に圧縮し、短期的な資金回収(ROI向上)に寄与します。

シミュレーション:年間495万円の「税金還付」を生み出す方法

年収5000万円の人が、「築古・木造」の仕組みを使った場合の節税シミュレーションを見てみましょう。

| 項目 | 金額(例) | 備考 |

|---|---|---|

| 購入物件 | 5,000万円 | 土地:1,000万円、建物:4,000万円(築22年超の木造) |

| 年間の減価償却費 | 1,000万円 | 建物価格4,000万円 ÷ 償却期間4年 |

| 年間の家賃収入 | 300万円 | |

| 年間の経費(実費) | 200万円 | ローン利息、管理費、修繕積立金など |

| 会計上の不動産所得 | ▲ 900万円 | 300万円(収入) – 200万円(経費) – 1,000万円(減価償却費) |

| 節税効果(損益通算) | ||

| 給与所得 | 5,000万円 | |

| 圧縮される課税所得 | 900万円 | 不動産所得の赤字(▲900万円)を給与所得と合算 |

| 最高税率 | 55% | 所得税45% + 住民税10% |

| 年間の節税額(還付金) | 約495万円 | 900万円(圧縮額) × 55%(税率) |

このシミュレーションでは、手元のキャッシュフローを毀損することなく、会計上の処理のみで年間約495万円、4年間トータルで約1980万円の税負担を圧縮できる計算となります。 (※ローン利息のうち土地等の取得にかかる借入金の利子は損益通算の対象外となるため、注意が必要です)。

これは、年収5000万円という高い信用力があるからこそ、金融機関からの融資(レバレッジ)を活用して実行できる、高所得者ならではの戦略です。

個人保有 vs 資産管理法人:フェーズに応じた最適解の選択

不動産投資の検討において、「個人名義」か「法人名義(資産管理会社)」かの選択は、年収5000万円層にとって大きな分岐点となります。結論から言うと、単一の正解はなく、「減価償却の活用フェーズ(短期)」と「長期保有・承継フェーズ(長期)」で使い分ける、あるいは切り替える戦略が求められます。

【この章のポイント】

・給与所得との損益通算による税金還付は個人にしか認められていない。減価償却期間中(4年間)は個人保有が前提。

・減価償却終了後は黒字化して税負担が増えるため、税率の低い(約25〜30%)法人への売却や法人管理への移行が有効な選択肢に。

・短期的な節税メリットを狙うか、長期的な資産管理を狙うかにより、個人と法人の使い分けや切り替えの戦略が必要。

1. 短期的な税金還付を最優先するなら個人

前章で解説した損益通算(不動産赤字と給与所得の相殺)は、個人の所得税法における特権であり、法人には適用されません。

したがって、築古木造スキームの大きなメリットである「4年間で約2000万円規模の税負担圧縮」を確実に享受するためには、当該期間における個人名義での保有が絶対条件となります。

2. 長期的な税負担の最適化を狙うなら法人

法人化の真価が問われるのは、4年間の減価償却期間終了後です。 償却費(経費)が消失すると、帳簿上の黒字が拡大します。前述の例(家賃収入300万円、実費200万円)であれば、年間100万円の利益が計上されます。

・個人保有を継続する場合:

給与所得5000万円に利益100万円が上乗せされ、その全額に税率55%(約55万円)が課税されます。利益の半分以上が税金として流出し、資産効率が悪化します。

・法人へ移行(売却)する場合:

法人の利益として計上され、実効税率は約25%〜30%程度(中小法人・所得800万円以下の場合)に抑制されます。

さらに、配偶者や親族を役員とし役員報酬を支払うことで、世帯単位での所得分散が可能となり、一族全体の手残り資産を最大化できます。

戦略的な法人化の検討

年収5000万円層の最適解として、「まずは個人で購入して還付メリットを享受し、償却切れのタイミングで自身の資産管理法人へ売却する」というスキームが挙げられます。

ただし、個人から法人への売却時には、譲渡益に対する課税(譲渡所得税)が発生する点に留意が必要です。

・短期譲渡(所有5年以下): 税率 約39%

・長期譲渡(所有5年超): 税率 約20%

この譲渡コストと、法人化による将来の節税メリットを比較考量し、税理士を交えた緻密なシミュレーションの上で実行に移すことが重要です。

基礎的制度のフル活用による資産形成効率の底上げ

前章までの不動産スキームが「攻めの節税」であるのに対し、公的制度の活用は「守りの資産形成」に位置づけられます。 ただし、年収5000万円層においては、これらの基礎的制度であっても、その投資効率(実質利回り)は一般的な層と比較して圧倒的に高くなります。これらは節税の主役ではありませんが、ポートフォリオの基礎部分として押さえておきたい事項です。

【この章のポイント】

・iDeCoは掛金全額が所得控除。税率55%の層であれば実質的な利回りが非常に高く、優先すべき基本対策。

・新NISAは運用益が非課税になる制度。不動産投資の節税で生み出した資金の運用先として適している。

・生命保険料控除などは効果が限定的。あくまで基本事項と捉え、不動産投資などの大きな対策と組み合わせることが重要。

iDeCo(個人型確定拠出年金)

iDeCoの最大のメリットである「掛金全額所得控除」は、限界税率が高いほどその効果が跳ね上がります。 年収5000万円層にとって、iDeCoは単なる老後資金の積立ではありません。「拠出した瞬間に、税還付という形で55%の利益が確定する金融商品」と捉えるべきです。

投資効率の試算:

会社員上限(年額27.6万円)を拠出した場合、約15.1万円の節税効果(還付)が発生します。 これは元本27.6万円に対して初年度から約55%の利回りが確約されているに等しく、60歳までの資金を引き出せない期間を考慮しても余りあるメリットと言えます。

新NISA(少額投資非課税制度)

NISAは節税(所得を減らす)ではなく、資産運用で得た利益(運用益)を非課税にする制度です。通常の投資では、株や投資信託で儲かった利益に約20%の税金がかかりますが、NISA口座では非課税として扱われます。この制度の真価は、前述の不動産投資スキームと組み合わせることで発揮されます。

不動産投資で還付された「495万円」の使い道として、NISA口座で非課税運用に回す選択も有効です。節税で得た資金を非課税運用と合わせることで、資産形成の動きが安定していきます。

生命保険料控除

生命保険料控除は、支払った保険料に応じて、所得税から最大12万円、住民税から最大7万円まで所得控除を受けられる仕組みです。 ただし、所得控除である以上、税額そのものが戻るわけではないため、税率が高くても節税効果は限定的です。

節税と資産価値を両立させる、湘南エリアという選択

年収5000万円の方は、税負担が大きい反面、信用力を生かして不動産投資による節税を進めやすい立場でもあります。築古・木造スキームは、4年間で約2000万円もの税金を圧縮する非常に強力な手法ですが、売却時の税金が高くなるため、トータルでの出口戦略(いくらで売れるか)が重要です。

しかし、前述の通り、減価償却という節税メリットだけを追い求め、資産価値のない物件を選んでしまうと、修繕費や空室に悩まされ、最後は売るに売れないという最悪の事態に陥ります。

私たち湘南ユーミーまちづくりコンソーシアムが、湘南エリアでの不動産投資をお勧めする理由は、まさにこの資産価値の下落リスクを回避できると考えるからです。

- 確立された湘南ブランドと安定した賃貸需要

湘南エリアの不動産は、単なる郊外物件ではありません。 豊かな自然環境と都心へのアクセスのよさを兼ね備え、独自のブランド価値を確立しています。 近年では、ワークライフバランスを重視する方の移住先としても定着しており、景気変動に左右されにくい底堅い賃貸需要を誇ります。

- 柔軟かつ強固な出口戦略

投資家にとって最も恐れるべきは、売りたい時に売れない流動性リスクです。人気の高い湘南エリアの物件は、4年間の減価償却終了後も、以下のような多様な出口戦略を描くことが可能です。

・売却:ブランドエリアゆえの値下がりしにくさを生かし、法人や実需層へ高値での売却を狙う。

・保有: 償却後は安定したキャッシュフローを生む物件として、法人名義等で長期保有する。

・自己利用: リノベーションを施し、自身のセカンドハウスや別荘として活用する。

私たちは、湘南エリアの市場動向を熟知したプロフェッショナルとして、単なる物件紹介に留まらないご提案をいたします。お客様の資産背景や、法人活用の有無、将来の承継プランまでを総合的に分析し、節税と資産形成を両立させる最適なポートフォリオを設計いたします。まずはお気軽にご相談ください。