年収3000万円の節税対策。公的負担4割超の壁を突破する不動産投資アプローチとは

年収3000万円。ビジネスパーソンとして一つの到達点とも言える水準ですが、その実態は税金と社会保険料で額面の約4割が控除され、可処分所得(手取り)は伸び悩むという構造的な課題があります。 累進課税による負担増に加え、基礎控除や住宅ローン控除といった「中所得者向けの優遇策」が対象外となるため、iDeCo等の基礎対策だけでは資産効率の改善は限定的です

この記事では、そんな高所得者層が直面する現実と、節税対策として注目される不動産投資の仕組みを解説します。節税効果を高める物件選びのポイントから、資産価値も維持しやすい湘南エリアでの投資の魅力まで、手元資金を増やすための具体的な戦略を紹介します。

【この記事のポイント】

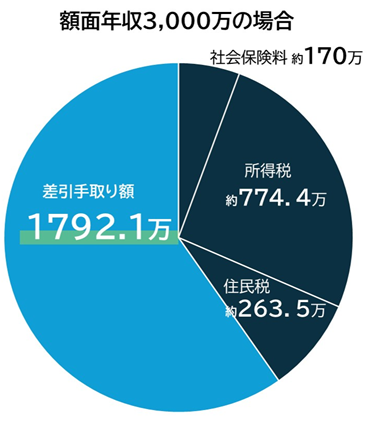

・年収3000万円では税金と社会保険料で約4割が引かれ、手取りは約1792万円(会社員目安)まで減少。

・基礎控除や住宅ローン控除などの優遇措置が対象外。高所得者特有の「守りの節税」と「攻めの資産形成」が必要不可欠。

・減価償却と損益通算を活用できる不動産投資は、高所得者ほど大きな節税効果を得られ、資産防衛の有力な手段に。

年収3000万円の手取りを分析

年収3000万円において留意すべきは、額面の大きさではなく控除額の大きさです。税金や社会保険料として約4割、金額にして1200万円以上が流出します。会社員と個人事業主、それぞれのモデルケースでキャッシュフローを分析してみましょう。

【この章のポイント】

・会社員の場合、額面の約4割にあたる約1200万円が控除され、手取り額は約1792万円まで目減り。

・社会保険料は上限額に達しており、年収5000万円の人とほぼ同額の負担を強いられているのが現状。

・合計所得が2500万円を超えるため、本来すべての人に適用されるはずの「基礎控除」がゼロになり、税負担がさらに重くなる。

会社員の手取り目安:約1792万円

年収3000万円の会社員(扶養家族なし・40歳以上・東京都在住と仮定)の場合、手取り額の目安は約1792万円です。額面の3000万円から、約1208万円もの金額が引かれている計算になります。

| 項目 | 金額(目安) | 概要 |

|---|---|---|

| 額面年収 | 30,000,000円 | — |

| 給与所得控除 | 1,950,000円 | 会社員に認められる経費(上限額) |

| 社会保険料 | 約1,700,000円 | 健康保険・厚生年金など(上限額に到達) |

| 課税所得金額 | 約26,350,000円 | 年収から各種控除を引いた、税金計算の土台 |

| 所得税 | 約7,744,000円 | 国に納める税金(税率40%) |

| 住民税 | 約2,635,000円 | 地方自治体に納める税金(税率10%) |

| 税・社保 合計 | 約12,079,000円 | |

| 差引手取り額 | 約17,921,000円 | 額面年収 – (社会保険料 + 所得税 + 住民税) |

※上記は各種基礎控除などを簡略化したシミュレーションです。

このシミュレーションで注目すべきは、年収3000万円の時点で、健康保険や厚生年金の保険料が上限額に達している点です。

また、合計所得が2500万円を超過しているため、本来適用される基礎控除(48万円)がゼロになります。給与所得控除も上限で頭打ちとなっているため、ここからの年収増はダイレクトに課税対象となり、手取りの増加効率が悪化するフェーズと言えます。

個人事業主の手取り目安:約1649万円

次に、売上から経費を引いた事業所得が3000万円の個人事業主(コンサルタント業・40歳以上と仮定)の場合です。会社員以上に引かれる項目が多く、手取りが1600万円台になる可能性もあります。

| 項目 | 金額(目安) | 概要 |

|---|---|---|

| 事業所得 | 30,000,000円 | 売上 – 経費 |

| 国民年金保険料 | 約200,000円 | 定額 |

| 国民健康保険料 | 約1,060,000円 | 上限額に到達 |

| 個人事業税 | 約1,355,000円 | (3000万 – 290万) × 5% |

| 課税所得金額 | 約27,385,000円 | 所得から各種控除を引いた、税金計算の土台 |

| 所得税 | 約8,158,000円 | 国に納める税金(税率40%) |

| 住民税 | 約2,739,000円 | 地方自治体に納める税金(税率10%) |

| 税・社保 合計 | 約13,512,000円 | |

| 差引手取り額 | 約16,488,000円 | 事業所得 – (全保険料 + 全税金) |

※上記は青色申告特別控除などを簡略化したシミュレーションです。個人事業税も必要経費とは別段で表示しております。

会社員と違い、経費をいかに計上するかが重要ですが、同じ「所得3000万円」で比較した場合、個人事業税の負担が加わるため、手取り額は会社員より少なくなるケースも珍しくありません。

高所得者こそ節税対策が必要な理由

なぜ、これほどまでに手取りが減ってしまうのでしょうか。それには、日本の税制度と、高所得者特有のペナルティが関係しています。

【この章のポイント】

・日本の累進課税制度により、所得が一定額を超えた部分には住民税と合わせて約50%もの高い税率が課せられる。

・年収3000万円層は「基礎控除」や「住宅ローン控除」といった主要な税制優遇の対象外となり、恩恵を受けられない。

・何も対策をしなければ優遇策が次々と打ち切られ、税金をただ引かれるだけのペナルティのような状況に直面する。

税率50%の負担構造

日本の累進課税制度において、年収3000万円(課税所得1800万円超)の場合、その超えた部分には40%という非常に高い所得税率が適用されます。これに、自治体に納める住民税(一律約10%)が加わります。

つまり、稼ぎの一定額を超えた部分には、「40% + 10% = 50%」という高い税率がかかっているのです。このフェーズでは、収入アップを目指すと同時に、税務上の所得圧縮を行わなければ、資産形成のスピードは上がりません。

使えない優遇制度?高所得者が直面するペナルティ

さらに痛手となるのが、主要な税制優遇の打ち切り(所得制限)です。

・基礎控除の消失: 合計所得2,500万円超で適用外(0円)

・住宅ローン控除の消失: 合計所得2,000万円超で適用外

年収2000万円までは享受できていたこれらの権利が剥奪されるため、年収3000万円層は最も公的支援が薄く、かつ負担が重いという構造的な逆風の中に立たされています。

年収3000万円ならやるべき基礎対策による公的制度のフル活用

構造的な不利を覆すための第一歩は、高所得者であっても利用可能な「数少ない公的優遇枠」を漏れなく使い切ることです。これらは節税の裏ワザではなく、資産防衛のためのスタンダードと言えます

【この章のポイント】

・ふるさと納税は年収3000万円なら上限額が約80〜90万円と高く、実質2,000円で多くの返礼品を受け取れるため必須である。

・iDeCoや小規模企業共済は掛金全額が所得控除となるため、将来の資金を積み立てながら確実に節税できる。

・目の前の税負担を減らす「守り」と、NISAなどで資産を増やす「攻め」の両立が、高所得者の資産形成には欠かせない。

① ふるさと納税(上限目安:約80万~90万円)

高所得者にとってのふるさと納税は、単なる寄付ではなく「納税資金の使途指定権の行使」です。 年収3000万円の場合、その枠は約80万〜90万円に達します。本来であれば国庫に入るだけの資金を、わずか2,000円の負担で価値ある商品やサービスへ交換できるため、やらない理由はありません。

② iDeCo(個人型確定拠出年金)の活用

掛金の全額が所得控除となるiDeCoは、税率の高い年収3000万円層にとって拠出時点で最大50%のリターン(節税効果)が確約された金融商品となります。 会社員(月2.3万円)、個人事業主(月6.8万円)の上限まで枠を使い切ることが、資産形成の定石です。

③ 新NISAの活用

投資で得られた利益(売却益や分配金)が非課税になる制度です。iDeCoと異なり掛金の所得控除はありませんが、運用益をそのまま受け取れるため、資産形成の手段としても必須と言えます。

④ 個人事業主向けの節税(小規模企業共済など)

個人事業主や経営者の場合、iDeCoに加えて「小規模企業共済」も強力な選択肢です。これは個人事業主の退職金制度のようなもので、掛金は月7万円(年84万円)まで、iDeCoと同じく全額が所得控除の対象となります。

節税と将来の資産形成の両立という視点

iDeCoや小規模企業共済は優れた制度ですが、原則60歳まで引き出せない未来のお金です。

今直面している重い税負担を軽減する「守り」の節税と、手元のキャッシュ(と高い信用力)を活かして資産を増やす「攻め」の資産形成。この両立を視野に入れることが、年収3000万円層にとって重要な視点です。

税負担を抑えながら手元資産を確保し、将来の家賃収入も得られる方法として、不動産投資が選ばれることが多いのはこのためです。

高所得者こそ享受できる不動産投資の強み

不動産投資が高所得者に選ばれるのは、税法上のルールを活かせる点にあります。主に減価償却と損益通算の2つが関わります。

【この章のポイント】

・建物の購入費用を耐用年数に分けて計上する減価償却により、現金の支出を伴わない「帳簿上の経費」を作れる。

・不動産所得の赤字を給与所得と合算する損益通算を行うことで、源泉徴収された税金を取り戻す(還付)ことができる。

・税率が高い人ほど還付される金額も大きくなるため、最高税率に近い高所得者ほど不動産投資の節税メリットが大きい

なぜ不動産投資で節税できるのか?

なぜ、不動産投資が節税になるのか。そのメカニズムは、現金の動きと帳簿の動きのズレを利用したものです。

・経費を作る(減価償却)

不動産投資では、家賃収入から経費(管理費やローンの利息など)を引いて利益を計算します。ここでポイントになるのが減価償却費です。

これは、「建物の価値は年々下がる」という税法上のルールに基づき、建物の購入費用を、決められた年数(耐用年数)に分けて経費として計上できる仕組みです。特徴は、実際に現金の支出がなくても経費として計上できる点で、いわゆる帳簿上の経費として扱われます。

・本業の所得と合算する(損益通算)

この減価償却費によって不動産経営が帳簿上赤字になったとします。この赤字を、本業の3000万円の給与所得と合算(=損益通算)できます。

・税金が戻る(還付)

合算した結果、税務署は「この人の本当の所得は3000万円ではなく、もっと少なかった(例:3000万 – 赤字500万 = 2500万円)」と計算し直します。すでに「3000万円」を前提とした税金を源泉徴収で天引きされているため、払いすぎていたことになります。その結果、差額の税金が確定申告によって還付されます。

高所得者(年収3000万)ほど節税効果が出やすい

このスキームの真価は、本業の税率が高いほど発揮されます。 同じ不動産を購入し、同じ「100万円の会計上の赤字」を計上したとしても、その経済的効果は所得によって全く異なります。

・年収600万円(税率20%)の場合: 100万円 × 20% = 約20万円 の還付

・年収3000万円(税率50%)の場合: 100万円 × 50% = 約50万円 の還付

このように、高所得者は一般的な層と比較して、同じリスクに対して2.5倍のリターン(節税効果)を得られるポジションにあります。 税金が高いというデメリットを、不動産投資を通じて還付が大きいというメリットへ転換できるのが、この属性ならではの強みです

資産形成や私的年金にもなる

もちろん、これは節税の側面でしかありません。ローンを完済すれば、家賃収入が安定的に手元に残り、将来の私的年金として、生活を支えてくれます。また、インフレ(物価上昇)でお金の価値が目減りする局面において、不動産という実物資産を持つことは、資産防衛の手段としても有効です。

節税効果を高める物件選びのポイント

では年収3000万円の場合、節税効果を最大化するには、どのような物件を選べばよいのでしょうか。物件の条件によって、取れる減価償却の大きさや手元に残るキャッシュが変わってきます。

【この章のポイント】

・法定耐用年数が22年と短い木造物件を選ぶことで、1年あたりの減価償却費を大きく計上できる。

・築22年を超えた築古物件なら最短4年で償却でき、短期間で集中的に経費を作って大幅な節税が可能になる。

・減価償却の対象とならない土地の比率が低く、建物価格の割合が高い物件を選ぶことが節税効果を最大化する鍵となる。

「築古・木造・高建物比率」による減価償却の加速スキーム

節税の核となる減価償却費の算出ロジックを理解すれば、狙うべき物件は自ずと決まります。

① 4年償却による経費の圧縮

最大のポイントは、築22年を超えた木造物件に適用される「耐用年数の短縮(簡便法)」です。 通常22年かけて計上する建物価格を、わずか4年間に圧縮して経費化できるため、新築物件とは比較にならない規模の「会計上の赤字」を創出できます。

② 建物比率が決め手

意外と見落とされがちなのが、「物件価格のうち、いくらが建物か」という比率です。 土地は減価償却の対象外(経費にならない)であるため、同じ価格の物件であっても、「建物価格の割合が高い物件」を選ばなければ、期待する節税効果は得られません。土地値の低いエリアや、建物価値が評価されやすい物件を見極める選球眼が問われます。

シミュレーション:建物価格2000万円の現実的な節税効果

ここでは、現実的な「建物価格2000万円」の築古木造物件を購入した場合の節税効果を見てみましょう。

| 項目 | 金額(例) | 備考 |

|---|---|---|

| 購入物件 | 2,500万円 | 湘南エリアの築古木造物件(築22年超) |

| 内訳 | 土地:500万円 / 建物:2,000万円 | |

| 年間の減価償却費 | 500万円 | (建物価格2,000万円 ÷ 償却期間4年) |

| (A)年間の家賃収入 | 120万円 | (月10万円と仮定) |

| (B)年間の経費 | 60万円 | (ローン利息、管理費、修繕積立金など) |

| 会計上の不動産所得 | ▲ 440万円 | 120万(A) – 60万(B) – 500万(減価償却費) |

| 年間の節税額(還付金) | 約 220万円 | (赤字額440万円 × 税率50%) |

このモデルケースでは、家賃収入を得ながら、確定申告を通じて毎年約220万円、4年間で合計約880万円もの税金還付が見込まれます。

なお、ローン利息のうち土地等の取得に係る借入金の利子は損益通算の対象外となるため、注意が必要です。また、減価償却が済んだ物件を譲渡する場合には譲渡益に対する税金が発生する可能性がある点には留意が必要です。その税率は、所有期間が5年以下の場合は約39%、5年超の場合は約20%となります。

節税と資産価値を両立するなら「湘南エリア」の不動産投資

不動産投資を行う上で避けては通れない空室リスクを回避し、節税と長期的な資産形成を両立させるために、最も重要なのが投資エリアの選定です。節税効果だけを追求し、資産価値のない物件を選んでは本末転倒です。私たちが拠点とする湘南エリアが、その両立になぜ適しているのかをご説明します。

都心へのアクセスと、海に近い独自のライフスタイル

湘南エリア(藤沢、茅ヶ崎、鎌倉など)は、都心まで電車で約1時間という通勤・通学圏内の利便性を持ちながら、海や自然に近い豊かなライフスタイルを求める層から、昔も今も根強い人気を誇っています。

特に近年は、テレワークの普及により、都心の利便性よりも住環境を重視する人々が、積極的に湘南エリアへ移住する流れが加速しています。

このトレンドは一過性のものではなく、働き方の変化に伴う構造的なものです。結果として、築古物件であっても入居者確保に苦戦しにくい、安定した賃貸需要が担保されています。

高いブランド力と下がりにくい資産価値

投資の出口戦略において重要なのは、「売りたい時に適正価格で売れるか」という流動性です。 湘南という地名が持つブランド力は、他エリアと比較して圧倒的な優位性を誇ります。

このブランド価値が価格の下支えとして機能するため、経年による資産価値の減価が緩やかである、あるいは地価上昇によりキャピタルゲインすら狙えるケースも珍しくありません。 「節税メリットを享受しつつ、出口でも資産価値を毀損させない」。この難題をクリアできる数少ないエリアが湘南なのです。

まとめ:税金に「追われる」側から、「活用する」側へ

年収3000万円は、輝かしい成果であると同時に、税制上は「基礎控除ゼロ」「住宅ローン控除対象外」といったペナルティを受ける、非常に厳しいステージです。だからこそ、高所得者の特権である減価償却と損益通算を活用した不動産投資が、次の一手として浮上します。

私たちは、湘南エリアの市場動向と、高所得者向けの税制を熟知した専門家集団です。「税金に追われる側」から、「税制を賢く活用する側」へ回るための、最初の一歩を具体的にサポートします。

まずは現在の状況で、どれくらいの節税インパクトが期待できるのか、無料のシミュレーションから始めてみませんか。お気軽にご相談ください。